国产自动驾驶芯片突围记

中国最有代表性两家自动驾驶大算力芯片(SoC)公司在港交所相遇了。

3月23日,黑芝麻智能向港交所递交主板上市申请;3天之后,地平线也向港交所递交了招股书。

毫无疑问,随着智能汽车的发展,如今自动驾驶芯片迎来了最好的时代。根据灼识咨询的数据,全球高级辅助驾驶和高级自动驾驶解决方案市场规模达到619亿人民币,预计到2030年将达到10171亿元人民币,年复合增长率达到49.2%。

但问题是,高速增长从来不等于每家企业都能够平等地享受到市场的机遇,这在高度集中的自动驾驶芯片行业更是如此。

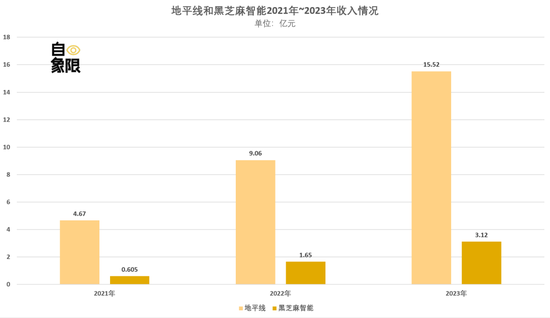

地平线和黑芝麻智能,两家公司虽然成立的时间前后只差一年,如今又在同一年冲刺上市,但两者的处境却完全不同。地平线的收入在2023年大涨了71.3%,达到15.52亿。而黑芝麻智能仅有3.12亿,账上现金流更是捉襟见肘。

与黑芝麻智能相比,地平线显然吃到了更多的市场红利。

但如今摆在这两家公司面前的,却不是谁打败谁,谁领先谁的问题,而如何在激烈的市场环境中,找到自身优势,突出重围的问题。

中国智驾SoC的困境

借着智能汽车的快速发展,自动驾驶大算力芯片的出货量正在急剧攀升。据弗若斯特沙利文的预计,从2022年到2023年,全球及中国车规级SoC市场规模分别增加28.0%和30.9%。

黑芝麻智能和地平线显然都是这波红利的受益者,两者在招股书中分别提到,截止2023年12月,黑芝麻智能SoC产品出货量超15.2万片。地平线处理器硬件累计交付量达到500万(地平线按解决方案计算,两者的统计口径并不一致,在于其市场切入方式的不同,后续我们会提到)。

但市场规模的快速增长却并不意味着前途无忧,毕竟地平线和黑芝麻智能目前都还处在亏损状态。

招股书数据显示,从2021年到2023年,地平线经营亏损分别为13.35亿、21.32亿和20.31亿。经调整后净亏损分别为11.03亿、18.91亿和16.35亿。黑芝麻智能经营亏损分别为7.23亿、10.53亿、16.97亿。经调整后净亏损分别为6.14亿、7亿和12.54亿。

▲自象限制图 数据来源招股书

对比来看,黑芝麻智能的经营情况显然更加危险。毕竟到2023年,地平线的亏损已经出现收窄趋势,但黑芝麻智能的亏损还在持续扩大。

对比收入来看更是如此,2021年到2023年,黑芝麻智能收入分别为0.605亿、1.65亿和3.12亿。而地平线的收入分别为4.67亿、9.06亿和15.52亿。到2023年,黑芝麻智能的亏损情况已经接近地平线,但收入仅有地平线的五分之一。

▲自象限制图 数据来源招股书

这一情况也给黑芝智能的现金流带来巨大的挑战。招股书数据显示,截至2023年末黑芝麻智能账上只有现金12.98亿,但其2023年经营亏损就达到16.97亿。作为对比,地平线2023年末的账上现金还有人民币113.6亿。

收入规模小,自身造血能力不足,原因来自于黑芝麻智能的市场策略。

目前黑芝麻智能的芯片仍然处在亏本销售的阶段。其在股书中提到,为了获得与主机厂在更多车型上的合作机会,其基于SoC的解决方案的若干订单定价低于成本,其一直以优惠的价格向吉利[报价 4S店]提供SoC。

2022年,黑芝麻智能2022年交付超2.5万片华山A1000系列SoC,到2023年,其累计交付A1000系列SoC超过15.2万片。即2023年,其出货量在12.7万片左右。而整个2023年,黑芝麻智能经营亏损为16.97亿,粗算下来,平均每卖出一块芯片,黑芝麻智能就要亏损约1.34万元。

但地平线也并非高枕无忧,其在经营上也仍然面临挑战。

招股书数据显示,地平线软硬一体的解决方案获得24家OEM(31个OEM品牌)采用,装备于230款车型,并与博世、安波福、Carida等Tire 1合作。

但从2021年到2023年,其五大客户产生的收入总额分别为人民币2.83亿、4.82亿和10.67亿,分别占到总收入的60.7%、53.2%和68.8%。其中,报告期内来自最大客户的收入分别为人民币1.15亿、1.45亿和6.27亿,分别占到总收入的24.7%、16.0%和40.4%。

显而易见,地平线对于头部客户的依赖十分严重,这也必然给其经营带来更多潜在风险。

而除此之外,作为一家成熟公司,盈亏平衡是一个非常基础且重要的目标。但按照现在的进度,地平线要实现盈亏平衡也仍然需要很长的时间。地平线创始人兼CEO余凯在晚点采访时也提到,地平线距离盈亏平衡还有距离。

群狼环伺的智驾芯片

当然,就现阶段而言,自动驾驶芯片企业的亏损是其实是一种必然,毕竟这个行业还处在非常早的阶段,市场规模本就不大,即使以英伟达的水平,其2023年汽车收入也仅有9.03亿美元。

但从另一个角度而言,市场早期往往也意味着乾坤未定,新的对手随时都有可能出现,而落后者也随时都有可能弯道超车。事实也是如此,无论是地平线还是黑芝麻智能,其实一直都处在前有虎,后有狼的环境中,放松不得一丝警惕。

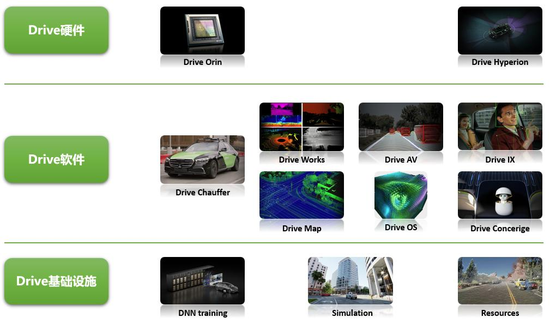

虎当然是英伟达,作为当前市场绝对的领导者,英伟达不仅在硬件性能上遥遥领先,同时拥有最完善的软件生态和工具体系。

黄仁勋也一直对英伟达的汽车业务寄予厚望,按照他的规划,未来英伟达汽车业务的收入规模将达到300亿美元,与游戏、数据中心一起成为英伟达的三大支柱业务。

▲英伟达Diver产品体系 图源官网

为此,黄仁勋在2023年8月将前小鹏自动驾驶副总裁吴新宙挖到了麾下,担任汽车业务副总裁,领导英伟达自动驾驶团队。

当前英伟达面临的问题在于,它像是一个设备完善的高级厨房,可以满足任何高级厨师在里面自由发挥。但对于许多车企来说,他们对厨艺并不精通,他们希望有人能教他们做菜,也更希望有人能将新鲜的菜品直接端上桌。

吴新宙的任务就是去“做菜”,同时他还为英伟达带去了一大批资深的老部下,比如原小鹏汽车自动驾驶AI负责人刘兰个川,原小鹏汽车感知融合算法总监韩峰、原小鹏汽车北美团队软件负责人Parixit Aghera 和原百度智能驾驶L2+业务车端整体软件架构、规控和车辆交互技术负责人罗琦。

除此之外,黄仁勋在今年3月底的英伟达开发者大会(GTC)上还宣布与比亚迪[报价 4S店]、小鹏汽车和广汽埃安旗下的昊铂品牌达成合作,三家将采用英伟达最新DRIVE Thor芯片开发自动驾驶车型。

显而易见,正在补足短板的英伟达,来势汹汹且咄咄逼人。而与此同时,更多的竞争者还在从世界各地冒出头来。

以在今年年初举办的国际消费类电子产品展览会(International Consumer Electronics Show,简称CES)为例,高通和博世推出一款新的车载中央计算平台,它能够在单颗系统级芯片(SoC)上同时运行信息娱乐和先进驾驶辅助系统(ADAS)功能。

AMD宣布推出Versal Edge XA(车规级)自适应 SoC和锐龙嵌入式 V2000A 系列处理器。英特尔则宣布收购电动汽车软件公司Silicon Mobility SAS,并推出一系列AI增强型软件定义汽车系统芯片,且宣布与吉利旗下的极氪达成合作。

作为老牌半导体企业,高通的8295智能座舱芯片是目前全世界最领先的座舱芯片之一;英特尔此前收购的Mobileye在辅助驾驶领域占据统治地位,AMD则一直和特斯拉合作车机的主控芯片。

▲高通智能座舱芯片 图源官网

即虽然目前这些企业还没有在自动驾驶芯片领域占据很大的市场份额,但其在半导体领域的长期积累拥有其他厂商无可比拟的优势,一旦市场开始高速增长,这些企业都将成为不可小觑的对手。

但这其实还不是地平线和黑芝麻智能这类国产厂商最大的危险,他们最大的危险在于目前越来越普遍的车企自主造芯。

目前头部的造车新势力,蔚来、理想、小鹏、零跑和华为都是自研自动驾驶芯片的代表。

其中华为底蕴最深厚,其麒麟990A座舱芯片和昇腾310、昇腾610、昇腾620三款自动驾驶芯片目前均已随车上市,并成为国内出货量仅次于地平线的芯片。零跑与大华股份一起研发车规级AI智能驾驶芯片,而蔚小理的芯片团队则主要成立在2020年前后,目前产品主要集中在智能驾驶、智能座舱和雷达芯片等领域。

整体而言,随着车企自研芯片的日渐成熟,真正挤压的仍然是地平线、黑芝麻智能这类第三方芯片研发商。

但同时,我们也必须认识到的是,即使车企自研芯片,车企和第三方芯片研发商也并非全完的竞对关系。毕竟除了像华为和特斯拉这样可以完全自建团队从头研发的企业之外,大多数车企的芯片自研仍然需要大量借助外部力量。

比如北汽、广汽、上汽等传统车企,采取的就是与芯片厂商联合成立合资公司的方式入局造芯。而那些“自主造芯”的企业,也仍然需要向芯片厂商购买芯片IP、采购工具链、开发平台,甚至外包部分开发工作等等。

即车企和芯片企业之间,竞争的同时仍然存在非常巨大的合作空间。

而这其实意味着,未来自动驾驶芯片市场的竞争关系会非常复杂,芯片公司之间、芯片公司与车企之间,芯片公司与其他Tier 1之间,竞争与合作都会长期存在。

而中国的智驾SoC如何在夹缝中找到自己的生存位置,如何利用自己的优势切入市场,赢得一席之地。可能会成为后期自动驾驶芯片企业发展的关键。

地平线向左,黑芝麻向右

事实上,即便同样定位于自动驾驶的SoC解决方案提供商,地平线和黑芝麻智能切入市场的方式也完全不同。

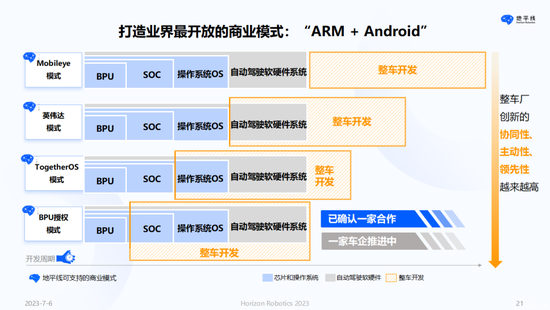

首先是地平线,其选择战略是“开放”。

地平线在招股书中提到,高级辅助驾驶和高阶自动驾驶的大规模应用要走开放平台的路径,让所有产业链参与者均可被技术赋能,开发符合其需求的功能及产品,同时缩短车型上市的时间。

目前为止,自动驾驶芯片的发展过程中其实就是一个不断开放的过程。

早期,Mobileye几乎占据自动驾驶芯片市场超90%的份额,但由于其采用软硬件高度耦合的一体式解决方案,无法满足车企自主开发的需求,以至于许多车企不得不选择其他供应商。

特斯拉是最有代表性的一个例子,其最早采用Mobileye的EyeQ系列芯片,后由于缺少自主性转而选择了英伟达。从此之后,软硬件解耦解耦,让车企可以自主开发就成为了自动驾驶芯片行业的普遍做法。而包括英伟达在内、地平线、黑芝麻智能都可以说是在这一轮开放浪潮中受益的企业。

但到目前为止,芯片市场对于车企的开放仍然不够。随着自动驾驶的发展,车企对芯片的定制化需求越来越多,在成本、封闭性等多种因素的推动下,许多车企不得不考虑芯片自研。特斯拉就是如此放弃英伟达开始自研FSD芯片的。

如今国内的各大造车新势力也逐渐走到了特斯拉当时的阶段,为了适应市场需求,地平线选择开放自身的产品体系和服务能力。

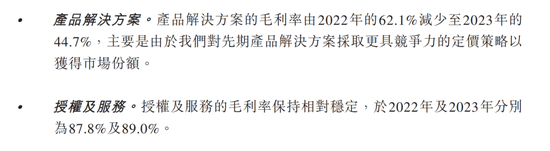

这种开放体现在两方面,其一是产品“原子化”,其二是“服务到家”化。这也恰恰对应着地平线的两种盈利方式,即基于芯片的解决方案交付,和IP授权与服务。

▲地平线盈利模式 招股书截图

所谓“原子化”是地平线将芯片SoC、操作系统、自动驾驶软硬件系统和整车开发解耦,车企可以根据自身需要随意选择整车开发的介入程度。即可以选择全套解决方案、也可以从芯片开始自己开发。

其次是IP授权与服务,针对那些想要自己开发芯片的车企,地平线可以将芯片IP进行授权,开放各种软件开发工具和开发平台,甚至派驻团队进行协助,加快芯片的开发进程。可以说是扶上马,再送一程。

在2023年7月的中国汽车论坛上,余凯提到:“我们不仅支持类似于传统的Mobileye的完整交付模式,也支持类似于像英伟达这样的较为开放的模式。相较于英伟达,地平线不仅可以开放底层软件如工具链或bsp,我们还进一步开放IP授权模式,这种IP授权模式甚至支持领先的OEM、主机厂,开发他们定制化的芯片以及他们自己的软件。”

▲地平线解决方案交付方式 余凯演讲ppt截图

与地平线不同,黑芝麻智能选择的是“提前下一步棋”。

除了“开放”之外,智驾芯片的第二个趋势就是从分散走向集中。这是因为当前汽车的电子EE架构正在从从模块化、分布式走向中央集中式。

当前汽车的电子电气架构以域为中心,分为动力域、底盘域、座舱域、自动驾驶域和车身域,自动驾驶芯片只是自动驾驶域的SoC,但未来五大域的逐渐融合,一辆车只需要一块SoC芯片,而自动驾驶芯片则是最适合统一各大域的芯片。

黑芝麻智能在2023年4月发布了武当系列跨域SoC,根据弗若斯特沙利文的说法,这是行业里首个集成自动驾驶、智能座舱、车身控制及其他计算域的产品。

▲黑芝麻智能武当系列芯片 图源黑芝麻智能官网

从分布式走向中央集中式,可以提高智能汽车的系统性能、安全和灵活度、并降低系统成本,在智能汽车价格战愈发激烈的当下,这样的产品无疑非常符合车企的需求。目前包括高通、博世、AMD在内的老牌半导体巨头都在推出可以融合多域的智驾SoC,这正在成为一种未来趋势。

黑芝麻智能之所以提前布局下一代产品,一个原因是早期黑芝麻智能的产品发布比地平线晚一代。

2017年12月,地平线发布征程1;2019年8月,地平线发布第二款芯片征程2,算力达到4 TOPS;这个时候黑芝麻智能才发布第一款芯片华山一号A500,算力5-10TOPS。

芯片的发布时间直接影响后续车企的测试、开发、上车等一系列流程。在黑芝麻智能发布第一款芯片时,地平线已经依靠征程1与车企走过了前期阶段,黑芝麻智能由此错过了早期的第一批客户,并且导致了一步慢,步步慢的结果。

所以跳过当前阶段,卡位下一个节点也成了当前黑芝麻智能找回节奏的一种方式。

当然,和地平线一样,黑芝麻智能也发布了一整套服务于芯片开发的软件平台系统和工具链,这当然也目前国内智驾芯片企业的一种优势。

我们前面提到,“服务”是当前英伟达的短板,但这恰恰是国产厂商所擅长的。作为本土企业,中国的芯片厂商可以随叫随到与车企充分沟通,可以派驻大量员工入住车企共同开发,还不会存在语言和工作方式的障碍。

我们需要看到的一个事实是,中国自动驾驶芯片确实在技术上与英伟达等国际企业相比有一定差距,所以弯道超车的关键,除了努力发展技术,还要舍得弯下腰做更多服务和dirty work。

这种发展方式,我们可以从国产数据库的发展过程中看到成功的例子。

与国外Oracle、IBM DB2这样成熟的数据库企业相比,国产数据库自然是起步更晚,但国产数据库仍然在激烈的市场中依靠本地化杀出一条血路,关键在于其更懂得服务于中国市场。

中国产业数字化起步较晚,大多数企业别说数字化,更是连早期的线上化都还没有完成,大量的数据依靠文件打印,手写抄录留存。

国外的数据库公司没有见过这样的环境,无法为“没有数据”的企业提供服务。但国产数据库公司却愿意帮助这些企业先实现线上化的过程,再将这些线上的数据通过数据库去存储整理。

这虽然是一个耗费巨大时间和成本的过程,但也恰恰因为这些成本,让国产数据库在成功抢下了中国市场。如今的自动驾驶芯片自然也是如此。

结尾

英伟达的成功很早就告诉我们,芯片市场从来不是一个硬件市场,而更应该是一个披着硬件外衣的软件行业。

基于硬件的软件生态是需要长时间去培养的,中国的芯片企业,无论是黑芝麻智能还是地平线,都还处于非常早期的阶段。

但我们也必须意识到,芯片行业的竞争是残酷的。中信证券的研报指出,全球市场4-5家、国内市场3-4家寡头或有望占据行业80%-90%以上的市场份额。

那么争相上市的两家企业,黑芝麻智能和地平线,谁又能笑到最后呢?

免责声明:凡标注转载/编译字样内容并非本站原创,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

极速车源

极速车源